被迫指数基金正在快速增长,并成为A股中一股越来越进军的力量。

首批10只中证A500ETF自10月15日上市之后,捏续得到资金爱好,放纵10月23日所有这个词限度照旧翻番,由上市之初的约195亿元大幅增至390亿元。其中国泰基金旗下中证A500ETF限度照旧破百亿元。

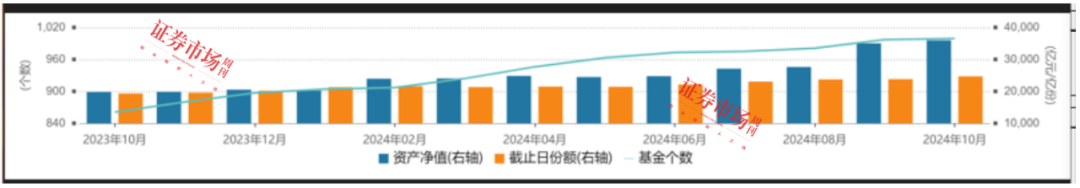

图1 ETF基金商场限度变化 艳照门事件完整视频

图片开端:wind

Wind数据炫耀,昔日一年,国内ETF基金商场的钞票净值、份额以及基金个数王人出现了较快的增长。尤其是从钞票净值来看,照旧从2023年10月的19776亿元,增长至35948亿元,同比增长82%。

与此同期,多只宽指基金限度冲破历史新高,如9月24日,华泰柏瑞沪深300ETF限度冲破3000亿元大关,达到3113.73亿元,成为首只限度冲破3000亿元的非货基金。

表1 ETF基金商场限度变化

数据开端:Wind

兴业证券的数据炫耀,被迫指数基金在A股商场的捏股占比快速提高。放纵上半年,被迫指数型基金捏有A股公司的市值照旧占A股联接市值的3%,较前年6月底增长近50%。

从行业角度看,也炫耀出一样的趋势。中信证券磋议炫耀,2024年上半年,被迫基金的银行捏仓比例(机构捏仓市值/银行股A股总市值)增长了45%,所有这个词增捏633亿元,其中波及银行的ETF增捏607亿元。

9月下旬,证监会主席吴清示意,将放浪鼓励宽基ETF等指数化产物革命,应时推出更多包括创业板、科创板等中小盘ETF基金产物。最近中证A500ETF正成为A股商场的热点词,那么指数基金果然梗概为投资者带来丰厚的收益么?

标普谈琼斯指数公司最近发布的2024上半年公共SPIVA磋议论说,分析公共各地不同类别主动基金和其基准指数的相对施展的论说,该论说关于上头问题的恢复是“是的”。

投资者正在恭候中国商场的触发契机

标普谈琼斯指数亚太区指数投资策略阁下Sue Lee示意,“关于主动型基金来说,跑赢基准指数收益并禁止易”。

在她看来,导致这种雀跃出现的主要原因有三个:最初,基金管束者照旧变得越发专科化。商场是一个零和游戏,当有东谈主赢利,就有东谈主亏钱。一般而言,当商场中有较多业余投资者时,更专科的投资者有更多的契机诳骗商场效果赢利。然而跟着商场变得愈加专科化,行业的阿尔法的契机减少,专科的投资者很难再得到阿尔法收益。

极品成人故事其次,股票酬报非均态散播。最近几年,标普500指数中权重较大的大型要素股的酬报率高于其他要素股,鼓励了标普500指数的施展,而其他大部分要素股施展则不足指数。在这么的配景下,要是主动型基金司理不捏有与指数沟通权重的大型公司股票,他们可能会跑输大盘。

终末,资本。主动型基金的收费时时比被迫型基金高好多,以好意思国为例,好意思国投资公司协会(The Investment Company Institute)的数据炫耀,好意思国主动型股票基金的管束费比被迫型股票基金高60个基点。这对事迹尤其是永久事迹也有影响。

标普谈琼斯指数公司的SPIVA论说炫耀,永远来看,大大宗主动基金在十年或二十年跨度内的施展王人不足基准指数。

不可忽略的是,相干于A股指数,刘亦菲 ai换脸标普500指数梗概得到捏续的高潮。2024年放纵10月22日,标普500指数高潮了22.67%,2023年全年高潮了24.23%。上证指数年头于今高潮了约11%,沪深300指数高潮了15.8%,然而自2021年到2023年沪深300指数分裂下滑了5.2%、21.63%和11.38%,上证指数分裂为高潮4.8%,下滑15.12%和下滑3.7%。买入A股指数基金是否仍然是个行之有用的策略?

对此Sue Lee示意,即使指数本人莫得上升,投资者仍可以选拔各类化的以指数为基础的投资花样,在法例风险的同期得到收益。“一般而言,当商场指数波动很小的时候,投资者可以调度不同的股票或行业来求得收益,尽管听起来很诱东谈主,然而,咱们发现这么作念仍然很难赢利。它需要相配好的本事,即使是专科东谈主士似乎也不成得到很好的收尾。这少许在其他商场照旧印证过了,比如日本,他们的主动型司理东谈主很难在商场施展平平的时候增涨价值。”

事实上,投资者以以不同的花样投资指数基金。投资者可以买入并捏有,但也可以交游,也即是接管买低卖高的策略。实际上,好多投资者相配积极地买进和卖出指数期货和期权。“基于指数的措置决议有好多种,投资者可以选拔相宜我方的指数投资策略。”

Sue Lee示意,本年的中国商场本年施展非常可以。以致放纵9月,标普中国500高潮22.5%,而归并时代标普500指数高潮22%。“异邦资金启动关注中国,中国经济正在资格战略变化,异邦投资者会关注中国经济的复杂性,正在资格的战略等。好多投资者当今正在磋议,当今是时候投资中国了吗?我果然会看到政府战略的变化吗?中国股票的估值相较其他主流商场而言较为低廉,只需要某种触发因素,就能信得过参加牛市,扭转异邦投资者在中国钞票中成就严重偏低的场地。”

在Sue Lee看来,每个东谈主王人在恭候那种触发契机,然而投资者需要一些信得过梗概提振的战略,复原投资者对中国商场的信心。

上升趋势中也不保证每年王人能赚好多钱

发达商场中被迫投资占比彰着高于发展中商场。把柄晨星公司发布的数据,放纵前年12月底,被迫型好意思国共同基金和ETF捏有约13.3万亿好意思元的钞票,而主动型ETF和共同基金捏有的钞票约为13.2万亿好意思元。是什么带动投资者向被迫投资的转移。

Sue Lee以为,基金施展是促使投资者转向被迫投资的进军原因之一。如在一个不太发达的商场,或一个较小的公司,信息的有用性不如发达商场或大型上市公司。是以有更多的阿尔法契机。然而,即使是在发展中商场,永久来看主动型基金也很难跑赢指数。以墨西哥商场为例,昔日10年间,有85%的基金施展不足S&P/BMV IRT指数。在好意思国,这一比率更高,昔日10年间,好意思国有90%的国内主动型基金跑输了标普空洞1500指数。是以不管是发展中国度如故发达国度,永久来看,大部分的主动型基金王人很难迥殊基准指数。

Sue Lee以为,投资者转向被迫投资是昔日几十年来金融业最要紧的变化之一。每个东谈主王人需要完结投资各类化,正如诺贝尔奖得主 Harry Markowitz 所说,金融规模独一的免费午餐是多元化,投资者应该接洽构建多元化投资组合。在这个进程中投资者可以挑选股票,我方创建投资组合来得到各类化,也可以通过指数对不同股票和行业进行投资,裁汰投资组合的风险。这是一个风险管束的问题。单只股票风险较高。比如,望望1970年标普500前五大股票和面前标普500指数的前五大股票,照旧相配不同,1970年的一些要素股公司当今以致照旧不存在了。仅捏有股票的时候,就披露在这些公司独有的风险中。

拉永劫辰来看,标普500昔日几十年一直处于高潮趋势。放纵2024年9月底的数据炫耀,,昔日10年的标普500指数年化酬报率是13.4%。然而昔日30年中,有6年标普500指数的酬报率为负值。标普500指数有起有落,背后反馈地是经济发展情况和企业的基本面。“永久来看,标普500指数一直是上升的趋势,因为企业在束缚发展,束缚增涨价值。但并不保证投资者每年王人能通过基于指数的措置决议(index-based solutions)赢利”Sue Lee说。

利率下行时

股市时时会施展更好

最近高盛发布了一份论说称,跟着投资者转向包括债券在内的其他钞票寻求更好的酬报,好意思股不太可能保捏住昔日十年高于平均水平的施展。David Kostin等高盛策略师分析称,展望标普500指数改日十年的年化口头酬报率将仅为3%,与最近的施展比拟大幅下落。

表2 标普500指数连年来涨跌幅情况

数据开端:wind

对此,Sue Lee示意,好多因素王人会影响到指数的施展。在面前的景色下,货币战略、利率水平对股票商场的短期施展相配进军。要是看历史数据,当利率捏续下落或者当利率较低时,标普500指数时时施展得更好。“要是投资者有股票和债券两个选拔,当债券可以给10%细目性收益的时候,投资者可能就会倾向于投资债券。要是债券只可给1%收益,此时投资者可能就会倾向于将资转移到股票中”Sue Lee分析说。

多家机构也在警告标普指数过于荟萃。好意思国经济学家、罗森伯格磋议公司总裁David Rosenberg最近指出,投资者需要审慎行事,幸免奴婢“从众心扉”,他指的是对大型科技股的狂热。投资者应该关注那些买卖模式强盛、增长强盛、价钱合理的股票,并为我方的投资组合加多一些“保障”。

Sue Lee示意,商场荟萃度是许多投资者怜惜的问题。标普500指数由好意思国商场上500只最大和流动性最佳的股票构成,是臆度好意思国大盘股的主义,当今的好意思国商场由部分国科技公司的主导,因此标普500指数中科技股占比较大。她示意,为了减少商场荟萃风险,越来越多的投资者敬重其他指数措置决议,例如标普500等权重指数。

同期Sue Lee示意,投资者对最近推出的标普500等权重期货有较大兴趣兴趣“要是以为大盘照旧过于荟萃,投资者可以关注其他一些指数策略来减少荟萃化风险。”Sue Lee说。

值得一提的是,好意思国小盘股主动型基金相较于基准指数施展不俗。2024年上半年,有85%的好意思国小盘股主动基金施展越过标普小盘600指数。

Sue Lee示意,面前大型公司的信息流效果较高。关于任何投资者来说,很难在信息方面得到上风。然而当公司限度较小时,更多的信息流就莫得那么有用果。主动型基金司理有更多的契机合适的股票从而跑赢基准指数。“但投资者可以看到,小盘基金司理也有少许解放裁量权,他们很可能也有少许大盘股的风险敞口,投资大盘股可能令他们的基金施展越过基准指数”

(文中说起基金仅作例如分析,不作投资提倡。)